Il documento più completo per quel che riguarda statistiche definitive e dettagliate in merito al mondo dei metalli preziosi, dal mio punto di vista è senza ombra di dubbio lo CPM Yearbook.

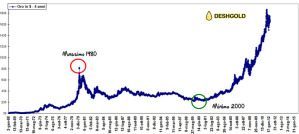

Ho inserito questo grafico per ricordare quelli che sono stati l’ultimo massimo e l’ultimo minimo sui Cicli Naturali dell’Oro. Come potete notare, nel 1980 l’oro raggiunse un tetto storico vicino agli 850$ l’oncia, per poi rintracciare ferocemente fino a raggiungere il suo minimo nel 2000 (esattamente 20 anni dopo).

Dal minimo del 2000 è poi ripartito il Ciclo Naturale nel quale siamo pienamente coinvolti al giorno d’oggi. Un Ciclo Naturale che stando ai miei dati ha ancora molta forza rialzista da mostrare, una forza rialzista che lascerà a bocca aperta gli stessi operatori del settore. Appurato il massimo ed il minimo storico dell’Oro (degli ultimi 50 anni) diventa interessante andare a scoprire alcune statistiche estrapolate dallo CPM Yearbook.

Lo CPM Gold Group Yearbook 2010 ha riferito che nel 1968 gli investimenti in oro si aggiravano intorno al 5% del totale delle attività finanziarie nel mondo, mentre nel 2000 l’oro da investimento era sceso allo 0,2% degli investimenti totali. Entro la fine del 2010, secondo la stima di Eric Sprott e Andrew Morris (nonostante l’oro fosse da nove anni nel bull market secolare) il totale degli investimenti in oro era salito a solo lo 0,7% del totale globale degli asset, più o meno la stessa proporzione di 20 anni fa.

Lo CPM Yearbook del 2011 dipinge ugualmente lo stesso quadro scarno. Durante il picco del mercato toro nel 1980 gli asset in oro rappresentavano il 2,8% delle attività finanziarie del mondo. Oggi, dopo 10 anni consecutivi di guadagni, l’oro rappresenta un misero 0,7% delle attività finanziarie del mondo.

Sembra dunque che dal 2000 ad oggi, il peso dell’oro negli investimenti globali sia aumentato da uno 0,2% ad un 0,7%. Ma stando a quanto scrivono Sprott e Morris, l’apparente aumento di questo 0,5% è fuorviante perché riflette “quanto il prezzo dell’oro sia aumentato” piuttosto che l’aumento della “quantità di oro detenuto”.

Provate ad immagina una torta, come quella sopra. Tutta la torta corrisponde a tutti gli assets mondiali, ovvero dove gli individui possono investire i loro denari. Provate adesso a pensare al peso che gli Investimenti in Oro hanno su questa torta mondiale. Abbiamo visto che nel 1968 questo peso era del 5% sul totale degli assets mondiali (dai dati di cui dispongo si tratta del massimo storico dell’oro in termini di peso sugli investimenti globali). Nel 2011 la fetta di torta gialla si è ristretta allo 0,7% del totale della torta, ma come ci fanno notare Sprott e Morris questo 0,7% è stato calcolato esclusivamente sull’aumento del prezzo che il metallo ha fatto registrare dal 2000 ad oggi, e non dall’effettivo aumento dei volumi di investimento (ovvero piu’ gente che compra oro).

Stando ai loro dati, la quantità effettiva di nuovi investimenti in oro dal 2000 (al 2011) rappresentava solo lo 0,1% delle immobilizzazioni finanziarie globali, o circa 250 miliardi di dollari. Anche se questo numero può sembrare grande, si consideri che circa 98.000 mila miliardi dollari di nuovo capitale scorrevano in attività finanziarie a livello mondiale nello stesso periodo. Per gli autori dunque la quota approssimativa e più realistica di “peso dell’oro sulle attività finanziarie mondiali” è dello 0,3% .

Gli stessi autori vanno poi a sottolineare che sarebbe praticamente impossibile per gli investimenti in oro raggiungere il livello del 5% del 1968 senza drammatici aumenti di prezzi. Considerate che ai prezzi di oggi, raggiungere un 5% di peso degli investimenti in oro sul totale degli investimenti globali sarebbe pari a 6,5 miliardi di once! Più di 1,3 volte la quantità di oro mai prodotto e quattro volte la quantità di riserve auree conosciute!

E’ vero anche che come riportava un articolo del “Wall Street Journal” diversi mesi fa (metà 2011), molti grandi investitori istituzionali (come fondi pensione e Banche centrali) hanno cambiato le loro posizioni fino a posizionarsi in significativi investimenti in oro. Le banche centrali di tutto il mondo ora detengono più dell’11,3% delle loro riserve totali in oro, e il resto in valute di riserva come il dollaro. Molti rivenditori di oro sono invasi da nuovi ordini e gli impianti di stoccaggio del metallo sono a corto di spazio. Tanti stanno assumendo personale supplementare per soddisfare la domanda.

Il quadro che ne esce fuori, a mio modo di vedere è un quadro che ci mostra come il mercato toro dell’oro abbia in effetti percorso già tanta strada. Quel che tuttavia qualcuno si ostina a non vedere è quanta strada possa ancora fare. E’ qui che si ferma la gran parte degli investitori. La paura di essere arrivati in ritardo farà perdere la parte migliore di questo trend storico che ha ancora diversi anni dal vedere la sua naturale conclusione. Credo che oro e argento abbiano ancora una lunga strada da percorrere prima di raggiungere i massimi storici. Basti pensare che allo stato attuale non abbiamo ancora raggiunto i massimi in termini reali (ripuliti dall’inflazione) che furono raggiunti nel 1980.

L’oro è arrivato a 825,50 dollari per oncia il 21 gennaio 1980 che equivale a 2.238,74 dollari di oggi (secondo il calcolo dell’inflazione ufficiale fatta del goveno USA). Allo stesso modo il prezzo ritoccato all’inflazione dell’argento ha un picco a 136,55 dollari di oggi. Io continuo ad attrezzarmi per avere il mio posto in sala. Il meglio dello spettacolo non e’ ancora cominciato…

* Link all’originale: http://www.deshgold.com/investimenti-in-oro/

l’oro e’ un asset, anche poco utile.

ormai sta cadendo, quindi solo gli scemi lo comprano.

strano. pensavo che l’oro fosse una merce e pensavo anche che fosse utilissima. sul fatto che cada ci stiamo tutti un pochetto sperando, però non mi pare che abbia sti gran crolli. sulla questione degli scemi che lo comprano, verificheremo se sono scemi quelli che comprano debito di uno stato insolvente o quelli che comprano un pezzo di metallo ocra. entrambi siamo d’accorco che siano degli scemi, ma il punto è quello di non essere tra i più scemi dei due.

l’oro ha raggiunto un picco ad agosto:

http://gold-quote.net/index.php?lang=it

da allora seppur con un un dente di sega sembra in fase decrescente. anche se è presto per dirlo.

il problema è che il possesso dell’oro deve tenere la concorrenza di beni che danno interesse al netto di inflazione, come il titolo di Stato precedentemente elencato o fonti di investimento decisamente remunerative come il fotovoltaico(oltre il 10% del capitale investito all’anno, con incassi spendibili fin dal primo anno)

gli italiani hanno già deciso di investire nel nuovo titolo di stado, al tasso del 2.45% annuo al netto di inflazione.

mi sembra un’ottima scelta x chi ha vissuto fin d’ora di stato, … chissà che non sia un modo alternativo per fargli restituire il maltolto.

Apple ha fatto + 600%

oro o Apple??